カテゴリー: 遺言・生前贈与

生前贈与とは、生きている間に自分の財産を人に分け与える行為です。個人の財産は、各個人の意思により自由に処分できるのが原則です。また生前贈与は、将来負担すべき相続税を抑えるという目的のために利用されます。

生前贈与の注意点

生前贈与の際の注意点として、次の4点を確認する必要があります。

1. 贈与税と相続税の節税額の分岐点を確認しておくこと

2. 遺産分割トラブルとならないように注意すること

3. 贈与契約書を作成し公証人役場で確定日付を取っておくこと

4. 相続開始前3年以内の相続人に対する贈与は相続財産として加算されることを確認すること

次に実際の生前贈与のやり方を見てみます。

贈与税は暦年課税で、1年間の基礎控除額が110万円です。

つまり、年間で110万円以下の贈与については課税されず、申告も不要ですので、一番シンプルな生前贈与の方法だといえます。

もちろん、当事務所でも経験豊富な税理士をご紹介させていただきますので、まずはご相談下さい。

大切な家族を守る「遺言書」を作りましょう

「円満相続」のページでもご説明しましたが、相続はよく「争続」という漢字を当て字されるほど、しばしば遺族の間にも大きな争いを生じさせてしまいます。被相続人が残した遺産を分割するためには、相続人間に感情的なしこりがあると巧くまとまらないことも多いものです。

遺産分割において、相続人となる方は「自分の主張だけでなく、各相続人の事情も考慮するべきである」ということを留意することが必要ですが、被相続人としては遺産の行き先をはっきりと指定した「遺言」が大切になるのです。

紛争になる可能性のある場合にはもちろん、遺産を残すことになる方は是非遺言を作成しておくことをお勧めします。また、遺産を受け取る側も、上手に機をとらえ、生前に遺言を書いてもらうようお願いすることが大切です。

遺言の種類

遺言書は大きく考えて、専門家に依頼せず手軽に自身で作成する「自筆証書遺言」と、専門家のアドバイスを受けながら作成、安全で確実な「公正証書遺言」の二つがあります。

| 自筆証書遺言 | 公正証書遺言 | |

| 概要 | 日付・氏名を含め、自筆で遺言書を作成し、押印する。 | 公証人役場で、2名の証人の前で遺言内容を公証人に申し述べ、公証人が遺言書を作成する。 |

| メリット |

|

|

| デメリット |

|

|

公正証書遺言とは、公証人が遺言者の口述をもとに、遺言書を作成し、その原本を公証人が保管するもので、安全で確実な遺言書であることは間違いありません。口述の際には、2名以上の証人立会いが必要です。

公証人が作成した遺言書に、遺言者、証人、公証人が署名押印すれば、公正証書として認められます。

公正証書遺言の作成手順

(1)誰に、どの財産を、どれだけ相続させるのかあらかじめ決めておきましょう。

(2)証人を2人以上決めましょう。

※推定相続人、未成年、被後見人、被保佐人、公証人の配偶者・四親等以内の親族、書記および雇人などは証人の資格がありません。

(3)公証人と日時を決めましょう。

公証役場に依頼し、出向けない場合出張してもらうことも可能です。

(4)必要な書類を集めます。

ⅰ)遺言者の印鑑証明書、戸籍謄本

ⅱ)受遺者の戸籍謄本、住民票(親族以外の人に遺贈する場合)、法人の登記簿謄本(会社等の法人に遺贈する場合)

ⅲ)財産特定のための不動産の登記簿謄本、固定資産評価証明書

ⅳ)預金通帳のコピー

ⅴ)証人の住民票

などが必要です。

(5)遺言の原案を作成しましょう。

作成された原本は、20年間もしくは遺言者が100歳に達するまでの、どちらかの長い期間、公証人役場に保管されます。公正証書遺言をお勧めする理由は、紛失、偽造を防止できることと、法的に間違いのないものが作成できることです。

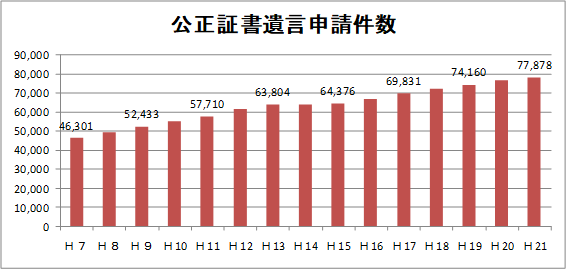

遺言を作る人が年々増えている

公正証書遺言とは、遺言者が公証人によって、遺言書を作成、保管してもらうものです自筆証書遺言とは違って、遺言者は遺言内容を公証人に話すだけで、実際の遺言書は専門家である公証人が記述します。

公正証書遺言は、保管も確実で偽造の心配もなく、民法の定める遺言方式の中では最も安全で確実なものと言えるでしょう。

そんな公正証書遺言を作成する方が年々増加しています。平成7年には46300件だった真性件数が平成21年には78000件と約1.7倍になっています(出所:日本公証人連合会会報)。

また、自筆証書遺言においても、家庭裁判所が検認を行った件数は増加傾向にあります(出所:司法統計資料)。

遺言作成に関するご相談は当事務所へ

司法書士などの専門家が、遺言書を作成する際に、間違いやトラブルの元とならないよう作成するためのアドバイスを行い、安全・確実な公正証書遺言を作成いたします。

また、合わせて遺言の執行まで執り行い、相続人間でトラブルが発生しないように、しっかりと責任を持ってサポートさせていただきます。

遺言書の保管

遺言書は、遺言者の死後、見つけやすく、その生前は、秘密にしておける場所に保管しておきたいところです。しかしながら、保管しておいた遺言書が関係者に発見され、遺言書を偽造されたり、破棄・隠匿される可能性がないわけではありません。

| 公正証書遺言の 場合 |

|

| 法務局の自筆証書遺言保管制度 |

|

| 第三者に 頼む場合 |

|

遺言書を作成した後は、司法書士や弁護士などの専門家に保管を依頼することをお勧めします。当事務所でも、当事務所が遺言執行者になった場合は、遺言書の保管を担当いたしますので、お気軽にご相談下さい。

遺言書が見つかったらどうすればよいか

相続が開始し遺言書が見つかったら、どのようにして遺言が実現されていくのでしょうか。

公正証書遺言は公証人役場に保管されているので相続開始後すぐに適用されますが、それ以外の遺言書はすぐに見つけられない場合もあります。

いずれにしろ遺言は見つかった時点で速やかに、家庭裁判所へ持っていくことになっています。

家庭裁判所では相続人の立会いのもと遺言書が開封され、検認されます。検認とは、遺言書の形式や状態を調査して、その結果を検認調書という公認文書にしてもらうことです。

遺言書の検認がすんだら、遺言の執行へ

遺言の検認が終わると、いよいよ遺言内容を実現させることになります。遺言書を実現するにはさまざまな手続きがあり、遺言ではそれを執行する遺言執行者を指定できることになっています。

遺言執行者は必ずしも想定しておくものではありませんが、不動産の登記の申請や引渡しの手続き、不動産を遺贈するなど、遺言執行者がいなければ実現できないこともあります。

遺言ではそうした遺言執行者を指定したり、第三者に指定を委託したりすることができるのです。遺言執行者の指定は遺言の中だけで認められていて、生前の取り決めは無効になります。

遺言執行者は誰がなってもかまいませんが、法律の知識を要するために、相続の専門家に任せるべきでしょう。遺言執行者は選任を受けると早速、遺言の執行にかかります。

遺言の執行手順

1)遺言者の財産目録を作る

財産を証明する登記簿、権利書などをそろえて財産目録を作り、相続人に提示します。

2)相続人の相続割合、遺産の分配を実行する

遺言に沿った相続割合の指定をして、実際に遺産を分配します。登記申請や金銭の取立てをします。

3)相続財産の不法占有者に対して明け渡しや、移転の請求をする

4)遺贈受遺者に遺産を引き渡す

相続人以外に財産を遺贈したいという希望が遺言書にある場合は、その配分・指定にしたがって遺産を引き渡します。その際、所有権移転の登記申請も行います。

5)認知の届出をする

認知の遺言があるときは、戸籍の届出をします。

6)相続人廃除、廃除の取り消しを家庭裁判所に申し立てる

遺言執行者はこのような職務をこなしていかなければなりません。

調査、執行内容は相続人に報告していく義務がありますが、執行がすむまではすべての財産の持ち出しを差し止める権限を持っています。

相続人は、遺言執行の職務を終了したとき、それに応じた報酬を遺言執行者に支払います。その報酬額は遺言でも指定できますが、家庭裁判所で定めることもできます。

「自分の親の財産をめぐって、まさか兄弟が争うことになるなんて・・・」

相続は、よく「争続」という漢字を当て字されるほど、しばしば遺族の間にも大きな争いを生じさせてしまいます。「うちに限ってそんな争いになることはない!」被相続人がもっていた巨額の財産だけではなく、不動産、少額の預金に対しても、相続人になる可能性のある遺族間で泥沼の争いを繰り広げるのです。

相続においてよく見られるトラブル事例です。

「相続トラブル事例」

亡くなったAさんは駅前に居住用の不動産を持っていました。Aさんの商売を継いだ長男BさんはAさんから多くの支援を受けましたが、結局事業の承継に失敗し、行方をくらましました。次男Cさんはその後始末を必死で行い事業を清算し、ようやくCさん家族とAさんは同居して細々と暮らしていけるところまでこぎつけました。

20余年後Aさんは亡くなりますが、残したのは駅前の不動産だけで預貯金はありませんでした。次男Cさんは自身の妻、子供もAさんの居宅で長い期間住むことになったので、当然に自分が不動産を相続できるものと思い,長男Bさん、三男Ⅾさんと話し合いの場を持ちました。

しかし、長男Bさんは話し合いの場に現れません。次男Cさんの苦労している姿を全く見ていない三男Ⅾさんは駅前不動産の地価の高さに目を付けます。これだけ良い場所にある不動産を次男Cさんだけがもらうのは絶対おかしいと言い出します。

結局、いつまでたっても話し合いにはなりません。弁護士さんに相談に行くと、BさんがAさんからもらった財産は確かに特別受益という形で問題になるが,原則3分の1ずつ3人兄弟に法定相続分があると言われました。むしろBさんやCさんから遺産分割調停を申し立てられると家を売らないといけない可能性もあると言われ,毎日が不安でいっぱいです。父Aさんのためにとひたすらそれだけを考えて必死で過ごしてきた時間はいったいなんだったのかと思うとため息が出ます。

その後の兄弟の仲は言わずもがな、完全に崩壊してしまいました。

せめて父Aが遺言書を書いていてくれていたら,また遺留分のことが勉強できていたらと本当に悔しく思います。

うちの家族はスムーズに相続できると思ったのに、こんな形で兄弟と絶縁関係になるなんて・・・

========================================

以上のような相続をめぐるトラブルは非常に様々なケースがありますが、そのようなトラブルに発展するのは相続人の問題であると共に、被相続人の生前の処理の問題でもあるのです。このような相続人間での骨肉の争いは、遺言をきちんと作成していればほとんどのケースは防ぐことが出来るのです。ご自身の遺言書作成必要度をチェックしてみましょう!(上手な遺言の利用方法へ)

円満相続のために「遺言書作成」「生前贈与」を検討しよう

被相続人が残した遺産を分割するためには、相続人間に感情的なしこりがあるとうまくまとまらないことも多いものです。遺産分割において、相続人となる方は「自分の主張だけでなく、各相続人の事情も考慮するべきである」ということを留意することが必要ですが、被相続人としては遺産の行き先をはっきりと指定した遺言が大切になるのです。

紛争になる可能性のある場合にはもちろん、遺産を残すことになる方は是非遺言を作成しておくことをお勧めします。また、遺産を受け取る側も、上手に機をとらえ、生前に遺言を書いてもらうようお願いすることが大切です。

自分の所有する財産を、自分が死んだ後に思い通りに処分する遺贈(遺言による贈与)の方法として、個別具体的に財産を「贈与」する方法もあります。生前贈与は生きているうちに自分の意思を明確にするという意味では遺言と同じ効果がありますが、遺言と異なるのは、ご自分の財産を実際に与えるという行為を伴うことです。

贈与に関する詳細は「上手な贈与の利用方法」をご覧下さい。

贈与者本人は自分の意思で与える事を確実にすることができ、また、贈与時点においてその理由や気持ちを直に伝えることも可能です。さらに、それを受けた人も感謝の気持ちを直接伝えることができます。

トラブルを回避するために遺言を書きましょう!書いてもらいましょう!

上記のように、相続人間における「争続」を避けるためにも、遺言は非常に有効な手段です。遺言を残しておけば、残された遺族も、それが故人の意思だと思えば、よほど不公平な内容でない限り、たいがいの場合納得するものです。そして、法的に見ても遺留分が侵害されるなどのことがない限り、争うことができません。

無用な遺族間トラブルを避けるためにも、今すぐ遺言を作成することをお勧めします。

遺言書の種類に関しては「遺言の種類」・書き方に関しては「遺言の書き方」をご覧下さい。

当事務所では、皆さまの遺言書作成をサポートします

遺言書は、専門家に依頼せず手軽に自身で作成する「自筆証書遺言」と、専門家のアドバイスを受けながら作成、安全で確実な「公正証書遺言」の二つがあります。

自分でも作れる遺言書ですが、当事務所が作成する遺言書は下記の点が違います。

- 相続人からクレームがつかない遺言書のアドバイスをいたします。

・相続人に保証されている遺留分(最低限の相続分)への対策

・特別にお世話をした人の寄与分(お世話への対価)への対策

・遺言の無効主張への対策

・相続人の人生設計をも考慮した対応

- 円滑に相続手続ができるような遺言書を作成します。

・相続手続の執行まで責任を持ちます。

・遺言書の安全な管理をお約束します。

遺言書の種類、作り方は法律で厳格に定められています。それ以外の方法で作成されたものや口頭で言ったものは原則として無効で、法的効力を生じません。それどころか、かえって紛争の種になってしまう可能性すらあります。

円満な相続を行うために、遺言書を作成する際にはお気軽に当事務所にご相談下さい。

おしどり贈与(夫婦間贈与)の特例

夫婦間の贈与の特例は、一定の条件を満たせば、2,000万円(基礎控除と合わせれば2,110万円)まで贈与税が発生しないという配偶者控除が受けられるものです。

婚姻期間が20年以上の夫婦で、贈与の対象が居住用不動産やその購入資金であること以外に、いくつか条件があります。

特例を受けるための適用要件

夫婦間贈与における配偶者控除を受けるためには、以下の条件を満たすことが必要です。

1)夫婦の婚姻期間が20年を過ぎた後に贈与が行われたこと(内縁関係は認められません)

2)配偶者から贈与された財産が、自分が住むための国内の居住用不動産やその購入資金であること

3)贈与を受けた年の翌年3月15日までに、贈与により取得した国内の居住用不動産、または贈与を受けた金銭で取得した国内の居住用不動産に、贈与を受けた者が現実に住んでおり、その後も引き続き住む見込みであること。

※配偶者控除は同じ配偶者の間では一生に一度しか適用を受けることができません。

適用を受けるための手続

以下の書類を添付して、贈与税の申告をすることが必要となります。

1)財産の贈与を受けた日から、10日を経過した日以後に作成された戸籍謄本又は抄本

2)財産の贈与を受けた日から、10日を経過した日以後に作成された戸籍の附票の写し

3)居住用不動産の登記事項証明書

4)その居住用不動産に住んだ日以後に作成された住民票の写し

ただし、戸籍の附票の写しに記載されている住所が居住用不動産の所在場所である場合には、住民票の写しの添付は不要です。

上記の書類のほかに、居住用不動産の贈与を受けた場合は、その居住用不動産を評価するための書類(固定資産評価証明書など)が必要となります。

配偶者控除の対象となる居住用不動産の範囲

贈与する居住用不動産にも、ある程度の条件が求められます。

■贈与を受けた夫や妻が住むための国内の家屋、またはその家屋の敷地であること(居住用家屋の敷地には借地権も含む)

■居住用家屋とその敷地は一括して贈与を受ける必要はなく、居住用家屋だけや居住用家屋の敷地だけの贈与を受けることも可能。

この居住用家屋の敷地だけの贈与を受けるときには、次のいずれかに当てはまることが必要です。

(ア)夫または妻が居住用家屋を所有していること

(イ)贈与を受けた夫や妻と同居する親族が居住用家屋を所有していること

※敷地の贈与を受ける場合には敷地の一部の贈与を受けることができます。

※居住用家屋の敷地が借地権のときに金銭の贈与を受けて、地主から底地を購入する場合も認められます。

不動産価格の算定

1)建物に関しては、市区町村で発行される固定資産評価証明書の価格を基準とします。

2)土地に関しては、路線価から算出された価格、または倍数方式により算出された価格を基準とします。

相続時精算課税とは、60歳以上の父母又は祖父母から20歳以上の推定相続人又は孫への贈与について、2,500万円まで贈与税がかからなくなる、というものです。

相続時精算課税を選択した贈与者ごとに、その年の1月1日から12月31日までの1年間に贈与を受けた財産評価額から2,500万円(累計2,500万円に達するまで複数年で控除が可能です)を控除した残額に対して贈与税がかかります(贈与税の期限内申告書を提出する場合のみ、特別控除することができます)。

また、前年以前にこの特別控除の適用を受けた金額がある場合には、2,500万円からその金額を控除した残額がその年の特別控除限度額となります。

2,500万円を超える部分には、一律に税率20%で贈与税が課税されます。

ここで支払った贈与税は相続税の前払いの性格を持ちます。

将来相続が発生した時に、相続時精算課税制度により贈与をした財産は、相続財産に含まれ相続税が課税され、贈与税を支払っている場合には、その贈与税額を相続税額から差し引くこととなります。

相続時精算課税制度を適用する場合は、贈与者及び受贈者に下記の要件が必要となります。

財産を贈与した人(贈与者)・・・60歳(注1)以上の父母又は祖父母

財産の贈与を受けた人(受贈者)・・・・・20歳(注1)以上の子である推定相続人又は孫

(注1)年齢は贈与の年の1月1日現在で判定します。

「相続時精算課税」を一度選択してしまうと、従来の「暦年課税制度」には戻せません。

相続時精算課税と暦年課税との比較

| 相続時精算課税制度 | 暦年課税 | |

| 贈与者 | 60歳以上の父母又は祖父母 | 誰でもよい |

| 受贈者 | 20歳以上の贈与者の推定相続人又は孫 | 制限なし |

| 基礎控除 | 2,500万円 | 年110万円 (毎年利用可) |

| 税率 | 非課税枠を超える部分に対して一律20% | 10%~55% |

| 相続時の 取り扱い |

贈与財産を贈与時の価額で相続財産に合算して相続税を計算し、相続税額から相続時精算課税による贈与税額を控除します。 控除しきれない贈与税は還付されます。 |

相続開始前3年以内の贈与財産は、贈与時の価額で相続財産として加算します。 相続財産として加算された贈与財産に対応する贈与税額がある場合には、相続税額から控除し、控除しきれない部分は切り捨てます。 |

20歳以上である子がその直系尊属である者(父母か祖父母)から住宅取得等資金の贈与を受け、その資金の贈与を受けた年の翌年3月15日までに、一定の家屋の取得または一定の増改築に充てた場合には、一般住宅で1000万円(R2年度)、省エネ・耐震性・バリアフリー性を備えた良質な住宅用家屋で1500万円(R2年度)の住宅取得資金等特別控除額を控除することができます。

住宅取得資金贈与の特例を受けるための条件

贈与を受ける人の条件

-

- 住宅取得等資金の贈与者の直系卑属である推定相続人であること

- 住宅取得等資金の贈与を受けた年の1月1日において20歳以上の者であること

- 贈与を受けた時に日本国内に住所を有する等の者であること

- 贈与を受けた年の合計所得額が2,000万円以下であること

- 贈与の翌年3月15日までに住宅の引渡しを受け、同日までに居住または居住することが確実であると見込まれていること

- 贈与の翌年の贈与税の申告を行っていること

贈与をする人の条件

-

- 贈与を受ける人の直系尊属(父母、祖父母等)であること

- 贈与者の年齢要件はありません。

※夫婦でそれぞれが贈与を受けることも可能です。

取得する住宅の条件

-

- 建物の登記簿面積が50平方メートル以上、240平方メートル以下であること

- 購入する家屋が中古の場合は、家屋の構造によって制限があります。

ⅰ.マンション等の耐火建築物の場合は、その家屋の取得に日以前25年以内の建築であること。

ⅱ.耐火建築物以外の建物の場合は、その家屋の取得の日以前20年以内の建築であること。

※ただし、地震に対する安全性に係る基準に適合するものとして、一定の「耐震基準適合証明書」又は「住宅性能評価書の写し」により証明されたものについては、建築年数の制限はありません。 - 床面積の1/2以上に相当する部分が専ら居住用であること

贈与する人と、贈与を受ける人との合意内容を契約で交わすのが死因贈与契約です。贈与する方の意向を、贈与を受ける方は合意しているとみなされますので、贈与した方が亡くなった後、その意向を放棄することが出来ないのが特徴です。

これに対して、実は遺言書は執行者を付けたとしても、相続人全員が遺言書に反する内容で協議し、合意した場合、無理矢理実行させることは出来ません。もし、意思を確実に実現したい場合は、死因贈与契約も有効と言えます。さらに「負担付」というのは、贈与をする方が、贈与を受ける方に、何らかの義務・負担を強いることです。

贈与を受けた方は、相続が発生するまで、その義務・負担を全うし、利益を受けるということになります。

具体的には、“今後の身の回りの世話を続けて欲しい”“同居して面倒を見て欲しい”といったケースが多く、遺言書よりも実行度合が強く、成年後見よりも自由度が高いという意味で、使い勝手の良い制度になっています。

負担付死因贈与契約の注意点

死因贈与の手続きにおいて、注意をしなければならないのは、契約内容の実行に疑問が発生したり、相続人間でトラブルが出ないようにしておくことです。契約内容を明確に記載しておくことが大切で、

■ 贈与の対象資産

■ 負担の内容

が特に重要です。

資産が不動産の場合は、登記簿の記載に従って正確に記載しましょう。 また、預貯金は「銀行名」「口座の種類・口座番号・名義人」を明示します。

死因贈与契約も遺言書と同様に、執行者を指名することが可能です。通常、死因贈与契約の内容は、他の相続人と利害が対立することが多いため、司法書士などの専門家を指定しておけば、執行が確実に進められることでしょう。

負担付死因贈与契約に、公正証書を利用する

因贈与契約というのは、一般的な贈与契約と同じ類のものであり、書面になっていないと、贈与をする方が撤回することが可能です。贈与を受ける場合、負担をするわけですから、撤回されないために書面にしておくことが大切です。

ちなみに、死因贈与という契約が民法の条文にあるわけではありません。言葉として定着しつつありますが、一般的な贈与に「贈与者の死亡により、その効力が生じる」という条件合意が付いているだけです。贈与契約書には公正証書を利用するのが最も安全かつ確実と言えるでしょう。

負担付死因贈与契約の取り消し

負担付死因贈与の取り消しについては、その負担が履行されたかどうかで、大きく違ってきます。まず、負担が履行されていない場合、遺贈の取り消しの規定により、取り消すことが可能です。また、負担のない死因贈与契約の場合は、これもいつでも取り消すことが可能です。

しかし、負担が全部または一部履行された場合は、原則として取り消すことができません。 ただし、取り消すことがやむをえない「特段の事情」があれば、遺贈の規定により取り消すことができます。

死因贈与契約の特徴

死因贈与契約の特徴を端的に整理すると、

■ 贈与を受ける人の承諾が必要

■ 契約とともに権利義務が発生する

■ 原則として取り消し・一方的な破棄は不可

となります。

遺言書における遺贈とは異なる法律行為です。贈与する方が亡くなった場合、効力が発生するのですが、ご自身の財産を処分することになりますので、意思が明確であることが条件になるでしょう。書面がしっかり作成されていれば、贈与を受ける人も承諾しているため、遺贈よりも実行性に優れていると言われているのです。

ただし、遺言書と同じように、遺留分侵害額請求の行使は受ける可能性があります。遺留分を考慮した設計が必要となるでしょう。